融資

創業融資

創業時に、十分な自己資金があれば安心ですが、そうではない創業者も多くいらっしゃいます。

しかし、創業者にとっては、融資や資金調達について分からないことも多いのではないでしょうか。初めてのことなので当然です。

融資、助成金、補助金、クラウドファンディングなど様々な資金繰り支援を活用して、開業・会社設立時に資金に困らないようにしっかり事前に準備しておきましょう。起業サポートセンター東京では、創業融資などをはじめとした資金繰り支援について無料面談にてご相談を承っております。これから創業、会社設立をお考えの方は、お気軽にご連絡ください。

創業融資支援サポート

創業融資申請支援内容

下記内容について、面談をさせていただきサポートします。

・予想損益の作成

・資金繰り計画の作成

・創業計画書等のチェック

・金融機関との交渉支援

なぜ創業融資が必要なのか

金融機関は、創業者にはなかなか融資をしてくれません。それは、すでに事業が安定している会社に比べて、資金の回収にリスクがあるためです。その上、「事業の途中でお金を借りたい」となった場合、「事前の想定よりも経費が掛かる」、「売上が伸びない」といった状況にあることが多いでしょう。そのような状況であれば、金融機関はさらに厳しく審査するはずです。

創業者にとって、まだ事業が青写真の段階の創業時が、融資を受ける一番有利なタイミングです。この時期に、必要と考えられる資金を調達しておかなければなりません。

創業計画書の書き方

日本政策金融公庫と制度融資では、創業計画書(事業計画書)によって審査が行われます。そのため、創業計画書の完成度はとても重要になってきます。

金融機関は、融資を行う場合にその会社の決算書を重視します。しかし、創業者の場合は決算書がありません。そこで、金融機関は創業計画書で融資できるかどうかを判断せざるをえません。つまり、創業計画書とは、それだけ重要な書類なのです。

創業者が、どれだけ素晴らしいアイデア、情熱、勝算を持っていたとしても、金融機関の担当者に伝えることができなければ、ないのと一緒です。しっかりした創業計画書を作成するために、事前に事業計画を練り上げることが重要です。

ポイントは、どのようなお客様に商品やサービスを提供するのか、その際に自分の強みはきちんと活かされているか、なぜ競合との戦いに勝つことができるのか、といったことを考え、それを売上や経費、資金繰りといった数字に落とし込むことです。

これらを事前に検討しておき、創業計画書の中に展開していきます。ただし、きちんと検討することができていれば、創業計画書に書ききれない、ということになるはずです。その場合は、別紙を用意して、自分のビジネスプランをしっかりと伝えるようにしましょう。

お客様の中には、話を聞いているととても良いアイデアなのに、それが創業計画書に反映されていないケースが多々あります。自分一人で考えていると、客観的に考えられなくなるため、金融機関にとって何が重要なのか、良く分からなくなることもあります。そんな時は、周囲の友人や先輩経営者、ミネルバ税理士法人のような支援機関に相談されると、良いアドバイスがもらえるのではないでしょうか。

どこから資金を調達するか:日本政策金融公庫

日本政策金融公庫の概要

日本政策金融公庫は、100%政府出資の金融機関です。そのため、一般の金融機関とは異なり、国の政策によって経営方針が大きく左右されます。

政府は、現在「スタートアップ育成5か年計画」を推し進めています。スタートアップこそ課題解決と経済成長を担うキープレイヤーであり、創業を支える資金供給の拡大を打ち出していることから、創業者にとっては有利な環境になっていると言えます。日本政策金融公庫から創業融資を受けるためには、創業計画書の作成が必要になります。この創業計画書の内容によって、創業融資を受けられるかどうかを大きく左右されます。

日本政策金融公庫の融資メニュー(新創業融資制度)

日本政策金融公庫では、創業者向けの融資を充実させています。たとえば、新たに事業を始める方であれば、「新創業融資」を利用することができます。「新創業融資」には、比較的融資が通る確率が高く、金利もやや低く設定されているという特徴があります。

日本政府が創業支援に力を入れていることもあり、創業前及び事業開始後税務申告を2期終えていない方であれば、受けることができます。

【新創業融資制度の概要】

| ご利用いただける方 |

次の1~3のすべての要件に該当する方 1. 創業の要件 新たに事業を始める方、または事業開始後税務申告を2期終えていない方 2. 雇用創出等の要件(注1) 「雇用の創出を伴う事業を始める方」、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援事業を受けて事業を始める方」又は「民間金融機関と公庫による協調融資を受けて事業を始める方」等の一定の要件に該当する方(既に事業を始めている場合は、事業開始時に一定の要件に該当した方) なお、本制度の貸付金残高が1,000万円以内(今回のご融資分も含みます。)の方については、本要件を満たすものとします。 3. 自己資金要件 新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方 ただし、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認知特定創業支援事業を受けて事業を始める方」等に該当する場合は、本要件を満たすものとします(注2)。 |

|---|---|

| 資金の使いみち | 事業開始時または事業開始後に必要となる事業資金 |

| 融資限度額 | 3,000万円(うち運転資金1,500万円) |

| ご返済期間 | 各種融資制度で定めるご返済期間以内 |

| 担保・保証人 | 原則不要 ※原則、無担保無保証人の融資制度であり、代表者個人には責任が及ばないものとなっております。法人のお客様がご希望される場合は、代表者(注3)が連帯保証人となることも可能です。その場合は利率が0.1%低減されます。 |

日本政策金融公庫の融資メニュー(経営力強化資金)

「新創業融資制度」の活用により、3,000万円まで無担保無保証人で融資を受けられる可能性があります。

しかし、金利はやや高めで、実際には1,000万円を超える融資は難しいとも言われています。

そのような中、事業計画の出来次第では、2,000万円まで無担保無保証人で、より低金利で借りることができる制度があります。それが、経営力強化資金です。この融資制度は創業者でも受けることが可能であり、ミネルバ税理士法人のお客様で新たに創業された方の中でも、この制度を利用することができた方が多数いらっしゃいます。

この制度には、認定経営革新等支援機関の支援による事業計画の作成や事業計画のモニタリングが必要になります。

もちろんミネルバ税理士法人も認定支援機関として登録しているので安心してください。

| ご利用いただける方 |

次のすべてに当てはまる方 1. 経営革新又は異分野の中小企業と連携した新事業分野の開拓等により市場の創出・開拓(新規開業を行う場合を含む。)を行おうとする方 2. 自ら事業計画の策定を行い、中小企業等経営強化法に定める認定経営革新等支援機関による指導及び助言を受けている方 |

|

|---|---|---|

| 資金の使いみち | 「ご利用いただける方」に該当する方が、事業計画の実施のために必要とする設備資金及び運転資金 | |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | |

| ご返済期間 | ||

| 設備資金 | 20年以内 <うち据置期間2年以内> |

|

| 運転資金 | 7年以内 <うち据置期間2年以内> |

|

| 担保・保証人 | お客様のご希望を伺いながらご相談させていただきます。 | |

詳しくは、日本政策金融公庫HPまたは個別相談会で

経営力強化資金を中心としたミネルバ税理士法人の支援実績(一例)

| A社(創業者、IT業) | 1,500万円 | 経営力強化資金 |

|---|---|---|

| B社(創業者、IT業) | 1,000万円 | 経営力強化資金 |

| C社(創業者、飲食店) | 1,000万円 | 経営力強化資金 |

| D社(創業者、運送業) | 1,000万円 | 経営力強化資金 |

| E社(創業者、整骨院) | 400万円 | 経営力強化資金 |

| F社(創業者、ネットショップ) | 600万円 | 新規開業資金 |

| G社(創業者、アパレル) | 500万円 | 制度融資(渋谷区) |

| Hさん(個人事業主、セラピースクール) | 200万円 | 経営力強化資金 |

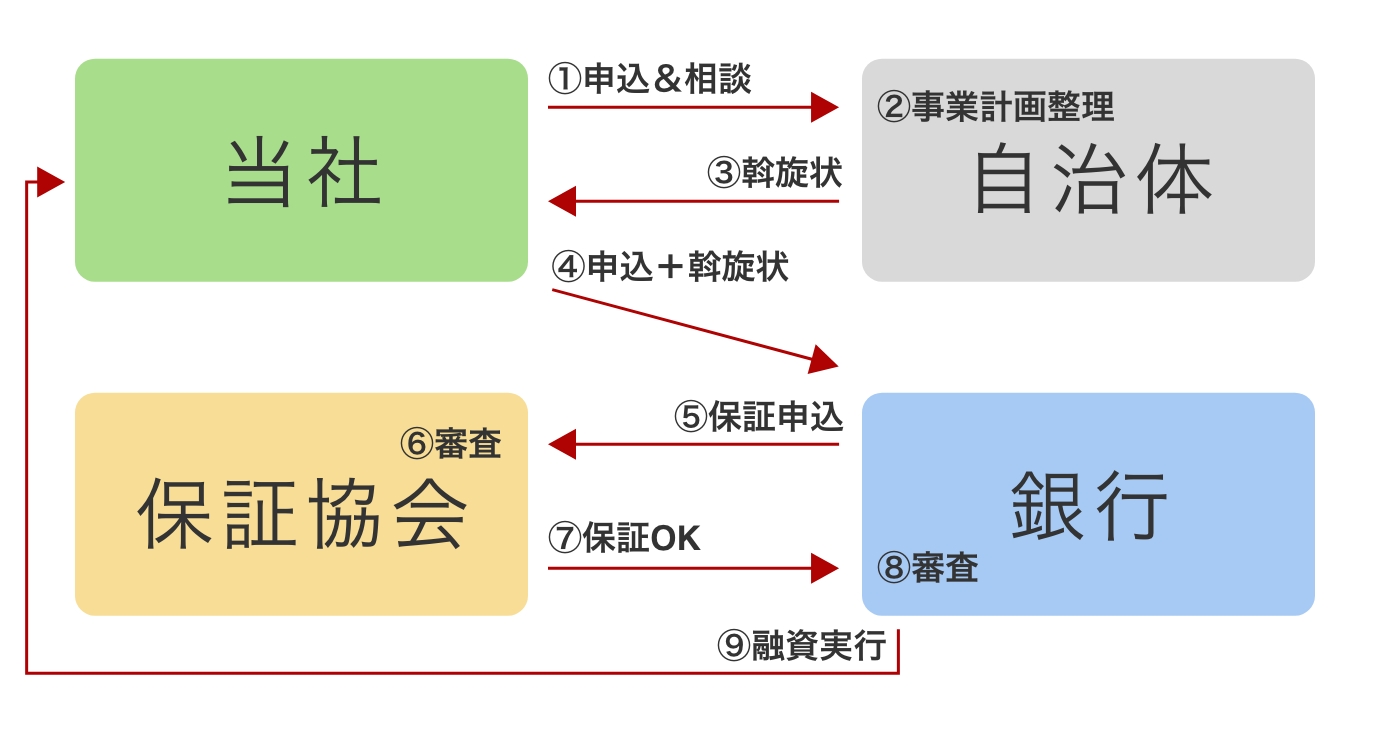

どこから資金を調達するか:制度融資(信用保証協会)

制度融資(信用保証協会)

金融機関にとっては、創業者への融資は貸し倒れのリスクが高いため、一般的には創業融資をしてくれません。ただ、もし貸し倒れた場合であっても、第三者が代わりに返してくれるのであれば、金融機関にとってのリスクはなくなります。創業者が返済できなくなった場合に、代わりに借入金を返してくれるのが、信用保証協会です。

制度融資の特徴

制度融資は、自治体が金融機関からの借入のバックアップをしてくれる制度で、創業者も対象になっています。制度融資は、信用保証協会による保証と、自治体による利子補給(利子を補助してくれる)が特徴です。通常の利息に加えて保証料がかかりますが、これについても自治体による補助が受けられる場合もあります。創業融資を受けるためには、事業計画書(創業計画書)を作成する必要があります。

ここの創業計画書の内容が、創業融資を受けられるかどうかを大きく左右します。

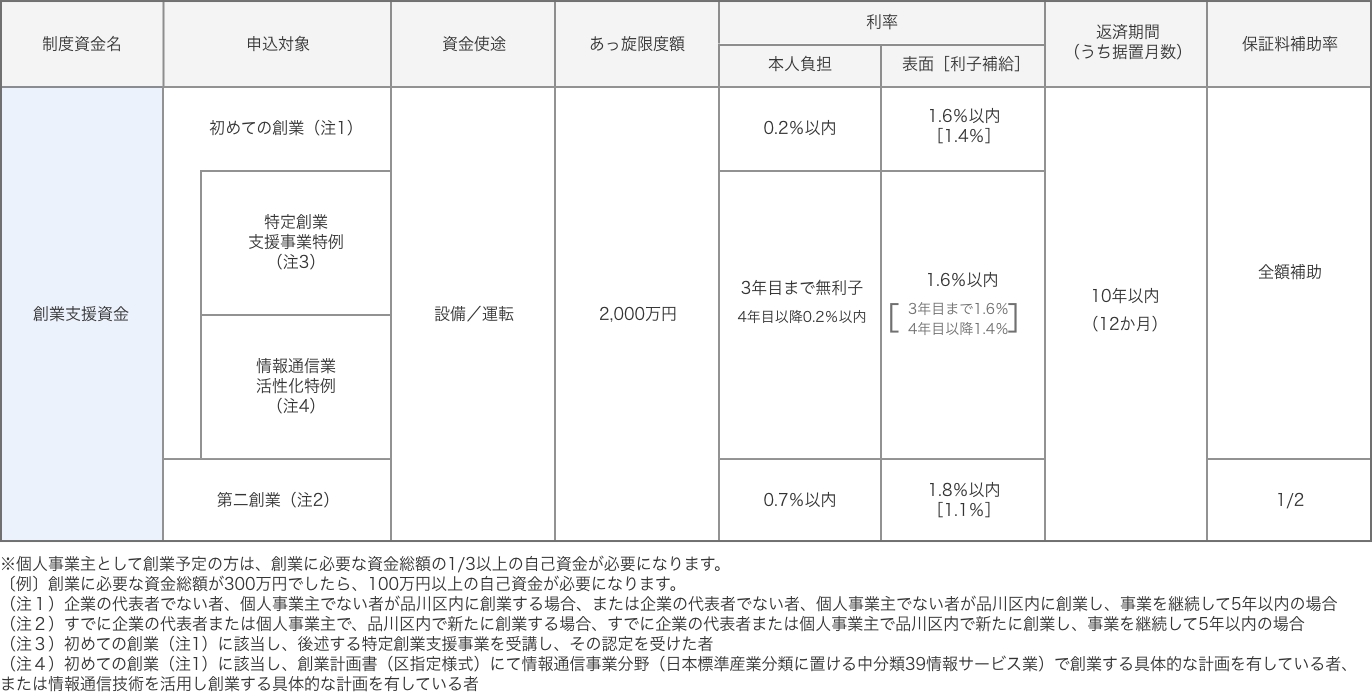

たとえば、品川区の制度融資では、2,000万円までの融資を借り入れが可能です。(2024年3月現在)

【品川区の制度融資(創業支援資金)】

出典:品川区融資あっ旋制度のご案内 https://www.mics.city.shinagawa.tokyo.jp/material/files/group/1/R6yuushi.pdf

成長を加速するスマイルマップ

起業直後から着実に成長するために、創業支援施策を活用しましょう

無担保融資、補助金等々。現在、政府は日本の景気を良くするために、各種の施策を打ち出しています。これらの施策は、創業者でも活用できる可能性があります。これらの施策を活用することでリスクを抑え、不足しがちな資金を補い、創業直後から着実な成長につなげることが可能です。

創業支援施策を活用するためには・・・

しかし、創業者全員がこれらの施策を活用できるわけではありません。

政府の財源には限りがありますので、施策を活用できるのは一部の創業者だけです。

それでは、どのような創業者が支援を獲得できるのでしょうか。

それは、きちんとした「事業計画」を持っている創業者です。

政府は、この事業計画をもとに、創業者のビジネスプランを比較検討し、これはという事業者に支援を行うのです。

どんなにいいアイデアを持っていても、事業計画書になっていなければ、金融機関や補助金の審査員には伝わりません。

スマイルマップ®とは・・・

起業サポートセンター東京では事業計画書作成の支援を行っています。事業計画書作成支援は他の事務所でも行っているところもあります。しかし、起業サポートセンター東京ではお客様が創業・会社設立後に倒産せず、末永く続く事業になっていただくことを本気で考え開業25年の経験・ノウハウを詰め込んだスマイルマップという事業計画書の独自サービスを開発いたしました。スマイルマップとは、起業家が笑顔(スマイル)で経営を続けられる地図(マップ)という意味です。スマイルマップは、事業計画書を作成して終わりというわけではなく、事業計画書を作成後に、「モニタリング」という毎月の状況確認(数値計画、行動計画が計画通りに進んでいるか)のチェックを行います。モニタリングを行うことにより、立てた計画と実際の現状を毎月振り返ることができ、もし計画通りに進んでいない場合の対策も立てることができます。

スマイルマップの基本サービス・料金は以下のようになります。スマイルマップは、お客様のご希望する内容に応じて変わるため、下記内容以外でご希望することございましたら、お気軽にご相談ください。

スマイルマップをおススメする理由

①融資や補助金につながります。

融資を受けるためには、金融機関もその事業に勝算があるのか判断するため、事業計画を求めます。補助金を受けるのにも、他社との違いなどを明確にアピールするためには、事業計画が必要になります。会社が本格的に動き始める前の今こそ、事業計画を明確化して、融資や補助金に備えましょう。

②「見える化」により新しいアイデアにつながります。

頭の中で考えているのと、計画として頭の外に出すのとでは、計画にすることで、

それまで見えていなかった事柄の連関が見えてきて、新しいアイデアにつながります。

頭の外に出すことで、仲間や取引先からのアイデア提供を

受けられる可能性も高まります。

③事業を「計画的に」進めることが出来ます。

スマイルマップでは、毎月の行動計画を作成します。

そのため、定期的に進捗をチェックすることで、やるべきことなのに手を付けていないこと、

進捗が当初の想定から遅れていること、をあぶり出すことが出来ます。

スマイルマップのご活用ケースご紹介

[1] 700万円の補助金を、新サービス開発のために獲得!

新商品や新サービスを開発する際に、使い勝手のいい「ものづくり補助金」という補助金があります。しかし、補助金は申請すれば誰でももらえるものではありません。

ものづくり補助金の場合、商品、サービスの開発が「革新的かどうか」が重視されます。先日、私たちが申請支援したお客様の開発テーマは、既存商品の単純なクラウド化でした。

これに対して国が補助金を出す、ということになれば、すべての商品のクラウド化が補助対象になりますので、これだけでは採択は難しいと言えます。

しかし、事前に事業計画を一緒に検討していたため、この会社の特徴、これまでの取組、その商品に対する想い、等々、を考えあわせ、単なるクラウド化ではない、しっかりとした「革新性」の切り口を整理することが出来ました。

同じクラウド化でも、見せ方、切り口を明確に打ち出すことが出来れば、採択の可能性が高まります。

革新的な切り口の整理ができたのは、前もって事業計画を一緒に検討していたからに他なりません。

(もちろん、これまでしっかりとしたコンセプトで事業展開を行ってこられたお客様さまあってこそではあります)

お客様のご協力もあり、このテーマは見事採択され、700万円の補助金をもとに、リスクを抑えて新しい開発に取り組まれています。

[2] 従業員に対して5年後のビジョンの明確化!行動計画作成・モニタリングで売上更に拡大!

会社設立をして2年目の営業代行会社様のスマイルマップ事例をご紹介いたします。スマイルマップを作成した目的は、5年後のビジョンの明確化、それに基づく数値目標と行動計画がきちんとできているかのチェックでした。会社設立をして1年が過ぎ、予想以上に売上が好調であっという間に従業員も10名を超えるまでになりました。想像以上の拡大で、嬉しい気持ちもありましたが、このまま行くとなにか大きな失敗をしてしまいそうで不安な気持ちになりました。そこで、更なる会社の拡大を考えたときに、社内体制の整備、顧客管理、従業員の理念浸透などを行うためにスマイルマップをご依頼いただきました。

今回のスマイルマップでは、経営者だけではなく営業部長にも同席をいただき1、3、5、20年後の目標を一緒に考えさせていただきました。立てた目標に対して、行動計画と数値計画を作成し、何度も話し合いを重ねたため、作成完了までに約3カ月かかりました。作成したスマイルマップを従業員に浸透させるために事業計画発表会も開催いたしました。現在も、売上は好調で経営者様の笑顔への道標はできたのかなと思っています。

◆スマイルマップ作成の流れ

◆基本料金

| スマイルマップ(事業計画書)作成支援 | 150,000円~ |

|---|---|

| モニタリング | 月額10,000円~(3カ月に1度面談) |

※ご要望の内容に応じて別途料金が変更になります。

※消費税は別途発生いたします。

創業の今だからこそ!事業計画(スマイルマップ)で着実な成長を

事業計画のメリットは、創業支援施策の活用だけではありません。

創業者の方は、一人で営業からサービス提供、書類作成までこなさなければなりません。

そのような日々の仕事に追われると、計画的に進めるべきこと、重要な取り組みが、どうしても後回しになってしまいます。

また、頭の中でだけで考えていると、分かっているようなつもりでも、実は考えが浅かった、ということもあります。

そのため、毎日の忙しさに、本当は重要な長期的な取り組みを後回しにしてしまいがちです。

創業の今だからこそ、事業計画(スマイルマップ)で、着実に事業を成長させていきましょう。